Deka-Industrie 4.0 CF: Ein Einblick in den zukunftsweisenden Technologie-Investmentfonds

Estimated reading time: 7 minutes

Key Takeaways

- Breit diversifiziertes Technologie-Portfolio mit 93–103 Positionen bietet Anlegern Zugang zu den Treibern der Industrie 4.0.

- Aktueller Anteilspreis von €240,78 bei einem Nettoinventarwert von €223,55 pro Anteil (Stand: 27. November 2025).

- Attraktive Einkommenskomponente dank einer Dividendenrendite von 1,74 % und jährlicher Ausschüttung.

- Fokus auf USA, Japan und Taiwan reflektiert die globalen Hotspots technologischer Innovation.

- Risikoausgleich durch Sektor- und Länderstreuung, dennoch höhere Volatilität typisch für Tech-Investments.

Table of contents

Aktuelle Entwicklung und Bewertung

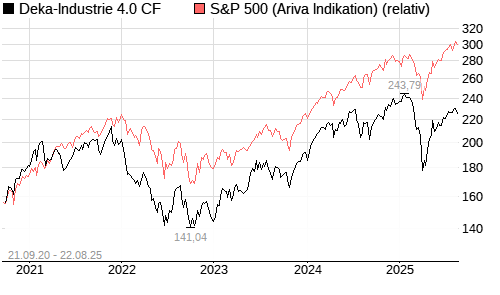

Der Deka-Industrie 4.0 CF positioniert sich im Herzen der industriellen Digitalisierung und Technologie und hat zuletzt mit einer starken Performance auf sich aufmerksam gemacht. Ein Nettoinventarwert von €223,55 pro Anteil bei einem Marktpreis von €240,78 signalisiert Vertrauen der Anleger und eine moderate Prämie am Markt.

Mit einer attraktiven Dividendenrendite von 1,74 % und einer Ausschüttung von €4,20 je Anteil (zuletzt am 26. Februar 2025) verbindet der Fonds Wachstum mit laufenden Erträgen – eine Kombination, die in der technologiegetriebenen Fondswelt selten ist.

Portfoliostruktur und Sektorallokation

Die Stärke des Fonds liegt in seiner Sektoraufteilung, die klar auf zukünftige Wachstumstreiber ausgerichtet ist:

- Informationstechnologie: 50,47 %

- Industrie: 22,32 %

- Kommunikationsdienste: 10,90 %

- Gesundheitswesen: 8,10 %

- Konsumgüter: 4,77 %

- Finanzen: 3,45 %

„Diversifikation ist kein Selbstzweck – sie ist der Schlüssel, um in volatilen Märkten einen kühlen Kopf zu bewahren.“

Führende Positionen und geografische Verteilung

Die Top-Holdings verdeutlichen das Qualitätsbewusstsein des Fondsmanagements (Leistungsanalyse):

- Meta Platforms Inc – 5,30 %

- Taiwan Semiconductor Manufacturing Co Ltd – 4,94 %

- NVIDIA Corp – 4,25 %

- Microsoft Corp – 4,13 %

Geografisch dominiert die USA mit 68,85 %, gefolgt von Japan (8,28 %) und Taiwan (7,06 %). Diese Gewichtung untermauert den Anspruch, dort präsent zu sein, wo Innovation entsteht.

Bedeutung für Industrie 4.0

Industrie 4.0 steht für die Verschmelzung von physischer Produktion und digitaler Welt. Der Fonds ermöglicht Anlegern, direkt an dieser Revolution teilzuhaben, indem er Unternehmen bündelt, die KI, IoT und Smart Manufacturing vorantreiben (Investment Insights).

Anlagestrategie und Zukunftsperspektiven

Die Strategie konzentriert sich auf Marktführer und Hidden Champions, die mit ihren Technologien Produktionsketten effizienter gestalten. Der Schwerpunkt auf die USA bietet Zugang zu den größten Tech-Ökosystemen der Welt, während Asien für Lieferketten- und Halbleiterkompetenz steht.

Blick nach vorn: Fortschritte in der Automatisierung und Cloud-Edge-Kombination versprechen zusätzliche Wachstumsimpulse. Eine konsequente Reinvestition der Ausschüttungen könnte den Zins-es-Zins-Effekt verstärken und so die Gesamtrendite substanziell erhöhen.

Chancen und Herausforderungen

- Chancen: Megatrends wie KI, 5G und Cloud-Computing schaffen langfristige Wachstumsquellen.

- Herausforderungen: Regulatorische Eingriffe, schnelle Technologiezyklen und geopolitische Spannungen können kurzfristige Volatilität erhöhen.

- Die Diversifikation über Sektoren und Regionen wirkt als Puffer, ersetzt aber kein aktives Risikomanagement.

Fazit & Ausblick

Der Deka-Industrie 4.0 CF zeigt eindrucksvoll, wie ein Fonds industrielle Transformation und Renditepotenzial verbinden kann. Eine solide Dividendenpolitik kombiniert mit wachstumsstarken Titeln bietet ein attraktives Chance-Risiko-Profil – ideal für langfristig orientierte Anleger, die am Puls der vierten industriellen Revolution investieren möchten.

Frequently Asked Questions

- Wie oft schüttet der Fonds Dividenden aus?

- Welche Kosten fallen beim Kauf an?

- Sind Schwankungen bei Technologie-Fonds normal?

Wie oft schüttet der Fonds Dividenden aus?

Der Fonds schüttet einmal jährlich aus – zuletzt am 26. Februar 2025 – und plant, das Ausschüttungsniveau in den kommenden zwölf Monaten beizubehalten.

Welche Kosten fallen beim Kauf an?

Es fällt ein einmaliger Ausgabeaufschlag von bis zu 5 % an; die jährliche Verwaltungsgebühr liegt bei etwa 1,5 % des Fondsvermögens.

Sind Schwankungen bei Technologie-Fonds normal?

Ja. Der Fokus auf Technologie- und Industriewerte führt zu höheren Kursschwankungen. Eine langfristige Anlagestrategie hilft, temporäre Volatilität auszugleichen.

Bildquelle:Bildquelle